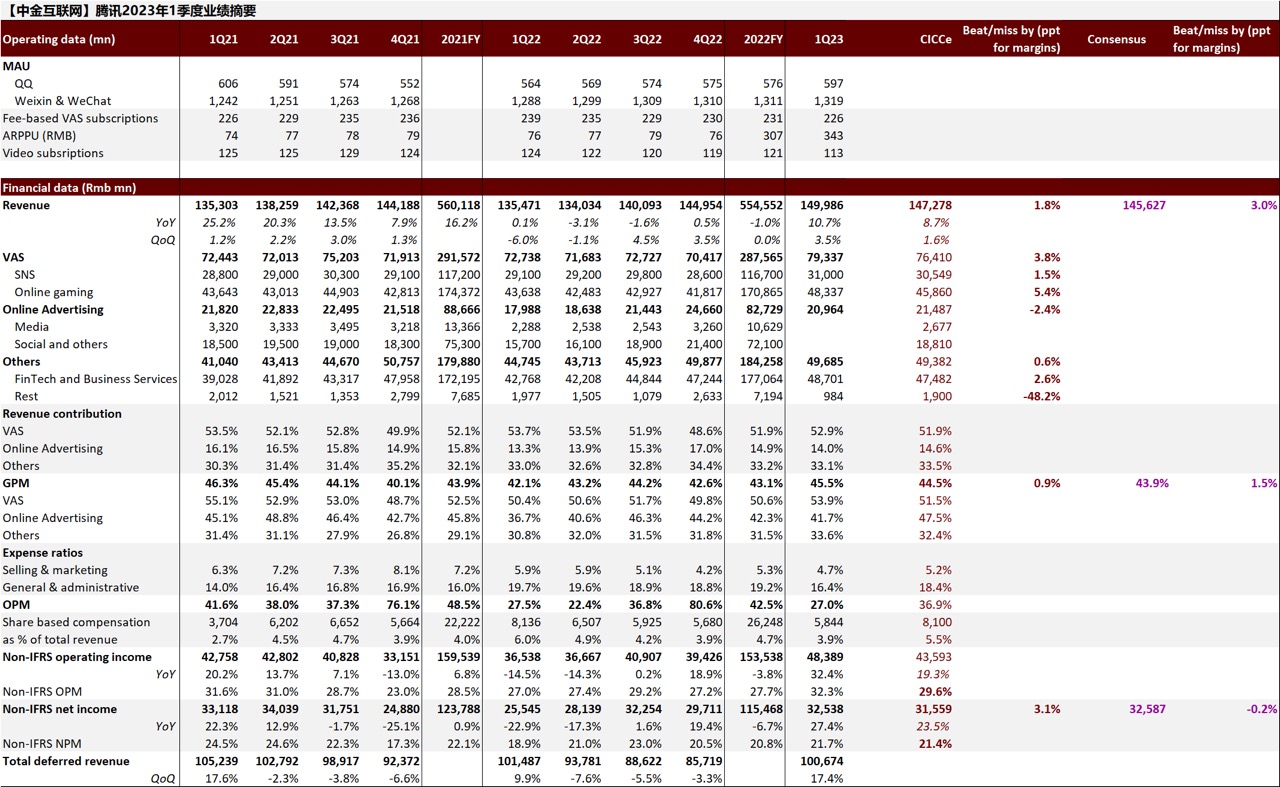

腾讯1Q23业绩速览

[庆祝]1Q23收入较我们预期高1.8%,较市场预期高3.0%,Non-IFRS净利润较我们预期高3.1%,较市场预期低0.2%:

[太阳]运营数据highlight::

1)VAS业务收入同比增长9%至793亿元,其中:国内游戏同比增长6%,《王者》《DNF》等表现良好,海外游戏同比增长25%(刨除汇率同比增长18%),《VALORANT》《胜利女神:Nikke》《Triple Match 3D》等游戏稳健增长;SNS收入同比增长6%,游戏道具收入、TME付费收入增加;

2)广告业务同比增长17%至210亿元,视频号和小程序广告强劲&联盟广告复苏,电商平台加大了广告投放,另外视频号部分电商相关收入被计入企业服务,否则广告收入增速会更高;

3)FBS收入同比增长14%至487亿元,支付业务随商业活动复苏,云业务收入同比增速转正,视频号直播电商技术服务费有贡献。

-递延收入:1Q23递延收入为1007亿元,环比提升17.4%

[太阳]毛利率较我们预期高约1个点,为45.5%,主要因游戏业务毛利率高于预期:

1)VAS业务毛利率环比提升4.1ppt至53.9%,同比下降0.8ppt;

2)广告业务毛利率环比下降2.5ppt至41.7%,同比提升5ppt;

3)其他业务(含FBS)毛利率环比提升1.8ppt,同比提升1.6ppt。

[太阳]总费用端占比环比减少,SM占比为4.7%(环比略增),GA占比为16.4%(环比下降)。

[太阳]Non-IFRS OP同比增加32.4%,联营公司盈利1亿,Non-IFRS NP同比增长27.4%。

点评:

腾讯1Q23业绩回顾:收入全面恢复,效率继续提升

[太阳]游戏:老长青游戏表现良好+国内版号常态化后新游发布+海外后疫情时期时长减少因素消化完成+海外新游上线,游戏业务改善态势显著。

[太阳]广告:视频号贡献重要增量+广告联盟快速增长。此外,公司提升算法效率以及和头部电商平台紧密合作,驱动广告增长。

[太阳]金融和云业务:金融科技考虑到低基数因素,2Q23有望进一步加速。云业务增速回正,利润率明显提升。

[太阳]利润:腾讯的经营杠杆还在持续发挥作用(游戏、视频号等高毛利业务发力+整体降本增效),2Q23 non-IFRS净利润将同比增长35%。

评论: