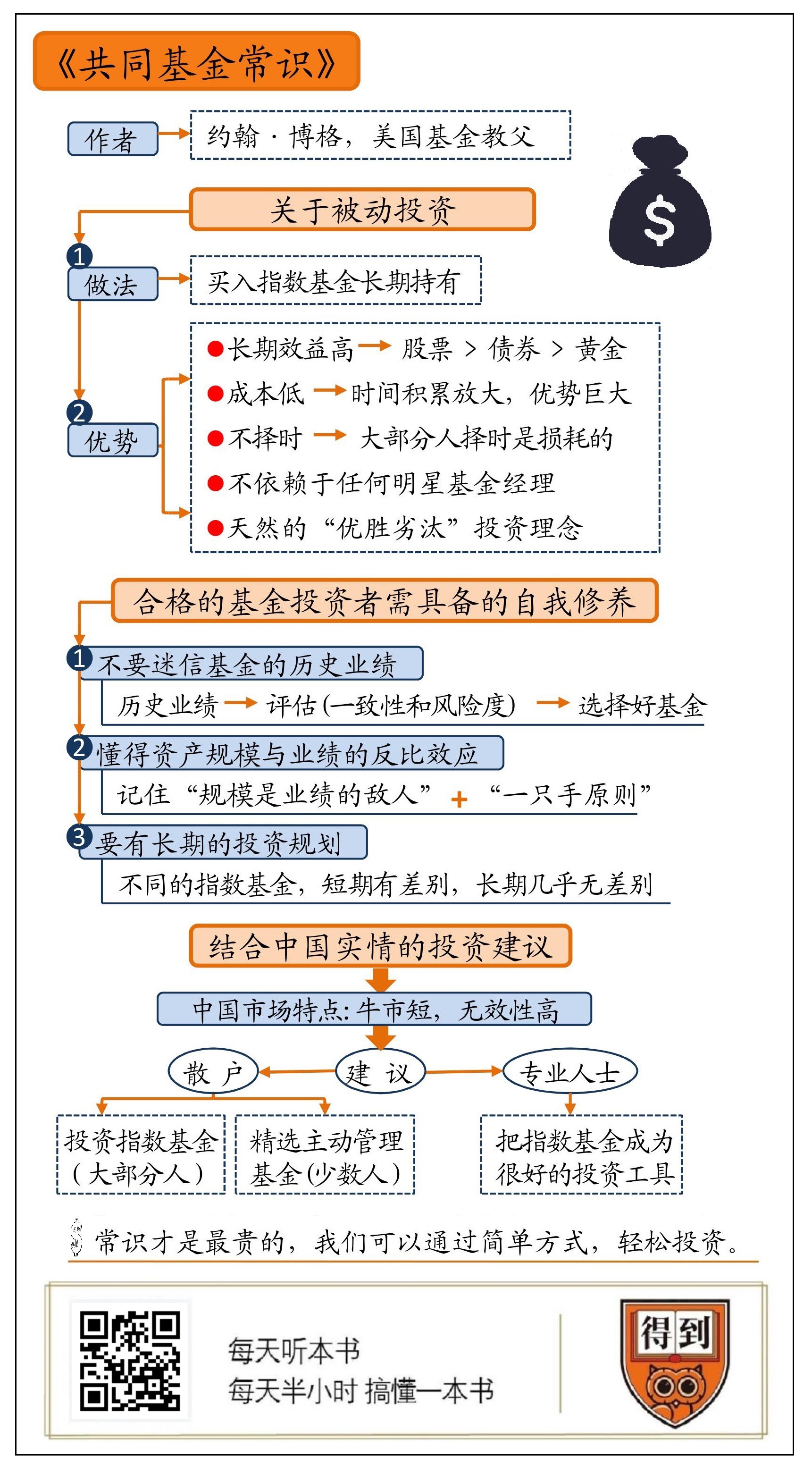

第六本书 《共同基金常识》第一篇

关于作者

约翰·博格,全球第一只指数共同基金的建立者,被称为“指数基金教父”。他也是美国最大共同基金公司领航集团的创办人,被《财富》评为“二十世纪四大投资巨人”之一。

关于本书

本书是约翰·博格的经典之作,不但阐述了被动投资的理论根基,还提供了大量详实的数据和论证,其中最长的数据跟踪超过200年,可以说是基金投资者的必读书目。

核心内容

1.被动投资为什么有优势,被动投资具体该怎么做。

2.一个合格的基金投资者,应该具备什么样的自我修养。

3.博格的投资理念,如何跟中国的实际情况相结合。

在所有的投资类书籍中,这本《共同基金常识》跟普通投资者的关系可能是最密切的。在本书中,作者描述了一种简单、长期、一学就会的投资方式。这种投资方式被美国市场上百年的数据所证明是长期有效的,而且收益率远超过定期存款。

概念:

从大类来分,投资可以分为两种方式。

一种叫主动投资,一种叫被动投资。

1 . 主动投资:

就是通过自己的研究,选一个你认为好的股票,再选择你认为好的时机,去买入和卖出。由于这个过程你要做很多主动的决策,所以称之为主动投资。

代表人物:巴菲特

2. 被动投资:

当你买入一个指数基金,就好比同时委托了几百家上市公司为你分别滚雪球。既不选择股票,也不选择时机,用最傻瓜的方式,买入一篮子的股票,持有几年甚至几十年不动。所以这个买入指数基金长期持有的投资方式,就叫作被动投资。

共同基金:

共同基金是美国的说法,其实就相当于国内常说的公募基金。就是指那些向社会公开募集的,投资于证券、期货、债券等金融品种的基金。公募基金又可以分为很多类别,指数基金就是其中的一类。在美国,指数基金的规模已经占到公募基金总比例的三分之一。

指数基金:

这里的每一家公司,就代表一家上市公司的股票,这个挑选了几百家公司的计划,就叫做指数基金。比如美国的标普500指数,就由500家公司构成;中国沪深300指数,就由300家公司构成。

指数基金里的指数:

股票市场的指数,通常是由某个第三方机构,用某种简单的数学方法人为计算出来的。

比如中国A股有一个著名的指数叫做沪深300指数,就是在全市场3000多只股票里面,选择了业绩好、市值大的300只股票,通过加权平均的方式,计算出一个股票指数。这样你一看沪深300指数的涨跌,就能大致知道,今天整个A股市场的表现。

而如果你按照沪深300指数中的300只股票的构成比例,一篮子买入所有这300只股票,就相当于一只指数基金了。

由于这种投资方法不用选股,可以一键买入,所以指数基金也就成为了被动投资的最主要投资工具。

用指数基金做被动投资的好处:

⭐第一点,长期收益高。

长期来看,在所有不同的资产类别当中,比如在股票、债券、黄金等等当中,股票的长期收益率是最高的。

在美国过去二百多年的时间中,股票的长期年化收益率大约在7%左右。这个回报率比债券高一倍,比黄金就高太多了。长期来看,黄金的收益率是几乎可以忽略不计的。

那么,为什么股票的投资收益率最高呢?

约翰·博格进一步给了我们一个股票收益率的来源公式。他认为,长期来看,股票的收益率就来自两个东西相加。

第一个是你买入那个时刻的股息率,这个数字越高,代表公司的分红能力越强。

第二个就是你买入的那个上市公司未来的盈利增长率。

我们知道,上市公司通常是一个国家经济体系中质地最优良的一批公司,它们的平均盈利增长率肯定是超过国家整体的经济增速的。所以只要一个国家的经济在上升通道中,长期来看,买入上市公司并且持有,就能获得很好的回报。

⭐第二个好处是成本低。

举例:我们假设现在有两种投资方式可以选择。

A方案,是购买市面上现成的一个基金,这只基金资产的35%投资美国的债券,65%投资美国标普500的股票。

B方案,你还是买35%的美国债券,65%的美国标普500的股票,但是你不购买这只基金,而是自己动手,分别买一只债券指数基金,和一只标普500的指数基金。这个方案最终投资的东西其实是一样的,区别在于指数基金的费用更便宜一点,每年的费用要便宜0.9%。

假设你在1947年,分别在两个方案上各投资了1万美金,50年后,如果你用的A方案,你的1万美金变成了108万;如果你用的是B方案, 你的1万美金变成了161.5万,比起A方案的108万,多了差不多一半。

由于两个方案购买的东西实际上是一样的 ,这个结果的巨大差别,完全是来自于每年0.9%的细微的费用差别。

在长期的投资中,降低成本是非常重要的举措,约翰·博格甚至把降低成本放到了长期投资的第一要素。因为任何细微的成本差异,在长期投资中,都会被时间累积放大。

评论: